主业拟揽入金融与发电资产 华菱钢铁剥离钢铁业务

日期:2016-07-19 / 人气: / 来源:本站

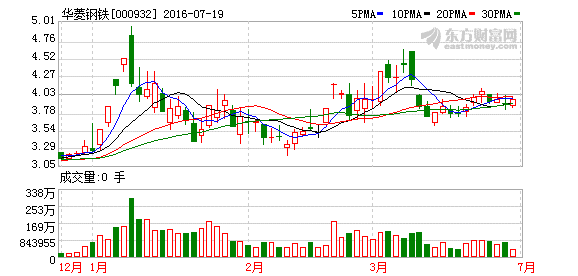

【主业拟揽入金融与发电资产 华菱钢铁剥离钢铁业务】继去年巨亏29.6亿元之后,华菱钢铁(000932)拟彻底转型。7月17日晚间华菱钢铁披露重组预案,公司拟将与钢铁业务相关的子公司全部置出,并置入华菱节能、财富证券等金融业务和节能发电业务。同时,公司拟发行股份购买财信投资及财富证券的相关股权。公司股票继续停牌。(经济参考报)

继去年巨亏29.6亿元之后,华菱钢铁(000932)拟彻底转型。7月17日晚间华菱钢铁披露重组预案,,公司拟将与钢铁业务相关的子公司全部置出,并置入华菱节能、财富证券等金融业务和节能发电业务。同时,公司拟发行股份购买财信投资及财富证券的相关股权。公司股票继续停牌。

经过此次交易,华菱钢铁将从一个从事黑色和有色金属产品的生产与销售的公司,变身为一家从事信托、证券、保险等金融业务及节能发电业务的双主业综合性公司。

根据公布的《湖南华菱钢铁股份有限公司重大资产置换及发行股份购买资产并募集配套资金暨关联交易预案》,资产置换方面,华菱钢铁将以除湘潭节能100%股权外的全部资产及负债,与华菱集团持有的华菱节能100%股权、财富证券18.92%股权、华菱集团全资子公司迪策创投持有的财富证券14.42%股权中的等值部分进行置换。截至评估基准日,置出资产初步作价为62.58亿元,置入资产的初步作价为51.31亿元,拟置入资产作价不足的差额部分,由华菱集团向上市公司支付现金补足。

公告称,考虑到华菱集团正在实施对财富证券4.91亿元增资事项,增资完成后,华菱集团及迪策投资合计持有财富证券37.99%股权;经各方友好协商,若本次增资事项于第二次董事会召开前完成,则本次交易拟置入资产范围为华菱节能100%股权和财富证券37.99%股权,交易作价增加4.91亿元。

发行股份购买资产方面,公司拟以3.63元/股的价格发行22.61亿股股票,作价82.06亿元购买财信金控持有的财信投资100%股权;拟以3.63元/股的价格发行1.05亿股股票,作价3.81亿元购买深圳润泽持有的财富证券3.77%股权。

同时,拟以3.63元/股的价格向华菱控股发行不超过23.42亿股股份,募集配套资金总额不超过85亿元。

本次交易完成后,华菱钢铁将直接或间接持有财富证券100%股权、湖南信托96%股权、吉祥人寿29.19%股权、湘潭节能100%股权、华菱节能100%股权,公司的业务范围将涵盖金融及发电业务,成为从事信托、证券、保险等金融业务及节能发电业务的双主业综合性公司。华菱钢铁表示,通过本次交易,上市公司将形成以“金融+节能发电”双轮驱动的业务架构,成功打造以湖南地区为主、辐射全国的金融控股平台。

受困行业周期,华菱钢铁近年主业不振、业绩不佳。资料显示,华菱钢铁2015年净利润亏损29.59亿元,2016年上半年净利润预计亏损8.6亿元至9.6亿元。

按照重组预案,华菱钢铁通过本次交易注入预估值123.52亿元的优质金融资产与12.96亿元的节能发电资产并配套融资不超过85亿元。

拟置入的资产中,除吉祥人寿因成立时间短还没进入赢利期,其余资产都具有较强的盈利能力。财富证券、湖南信托、华菱节能2015年分别实现利润12.40亿元、5.56亿元和1.21亿元;上市公司保留资产湘潭节能预计年度盈利在1亿元以上。

有分析师认为金融行业目前正处于发展机遇期,根据经验判断,不久的将来公司可能更换名称,并采取进一步的资本运作,优化业务结构,提升优质资产质量,发挥资本与产业的协同效应,公司未来的发展值得期待。

作者:中立达资产评估

推荐内容 Recommended

- 版权评估为金融与文化架桥 10部剧版权=近亿元03-26

- 广州市知识产权质押融资风险赔偿基金开启“广03-08

- 普洱日报数字报01-31

- 市房地产交易大厅已评估事项实现率100%01-16

- 嘉兴专利权质押融资额达11.3亿元 居全省首位01-13

- 房地产估价师考试课程怎样选择?需要注意的问题有哪些?01-01

相关内容 Related

- 无形资产评估之非专利技术价值评估需要搜集哪11-26

- 非专利技术可以出资吗?有什么要求?11-26

- 康盛股份:拟以资产置换及支付现金方式购买资04-17

- 我国首个国家级知识产权评估认证中心成立04-16

- 华丽包装关联方无力偿还占用资金已用苗木资产抵债04-13

- 宝山区单位注销车辆回收过户手续怎么办04-05